Especialistas del sector energético realizan una serie de consideraciones sobre a el suministro de gas natural y los apagones recientes

Oscar Rodríguez Medina, posgrado de la Facultad de Economía UNAM y

Pablo López Sarabia, Escuela de Ciencias Sociales y Gobierno del Tecnológico de Monterrey, Campus Santa Fe

El Sistema Eléctrico Nacional (SEN) se ha beneficiado de las importaciones de gas natural de la zona de Texas en Estados Unidos (EU); pero también ha potenciado los riesgos operacionales asociados a una débil infraestructura de gasoductos y almacenamiento; así como a choques de oferta vinculados al Cambio Climático, en un entorno de mayor demanda de combustible.

Los altos costos de reconversión de los hogares para consumir gas natural limitan la reversión a otra fuente de energía. La sustitución de gas LP por gas natural para consumo de viviendas difiere por completo cuando se trata del uso del gas natural como insumo para la producción eléctrica.

Es decir, la competencia por participaciones de mercado entre gas LP y gas natural resulta difícil de concebir porque el costo de la sustitución del primero por el segundo es muy elevado debido a la infraestructura necesaria tanto para permisionarios de transporte y comercialización como para los consumidores finales, puesto que son necesaria inversiones para poder suministrar el petrolífero y para adecuar sus instalaciones del hogar, respectivamente.

Gas natural, nicho de mercado

El uso de gas natural en la industria eléctrica requiere necesariamente de infraestructura de almacenamiento que impida interrupciones en el suministro eléctrico, asociadas a problemas de abastecimiento por choques de oferta y restricciones de logística. La industria eléctrica tiene un tramo muy amplio para el desarrollo de infraestructura en busca de aprovechar nichos de mercado que requieren o que requerirán de infraestructura de transporte y almacenamiento de gas natural. Ello implica desarrollar la industria de gas natural para impulsar la industria eléctrica a precios competitivos, pero manteniendo la seguridad y confiabilidad del sistema eléctrico. Sin duda, es indispensable que la Comisión Reguladora de Energía (CRE) reactive la temporada abierta para el uso de infraestructura de transporte por ducto y almacenamiento de gas natural.

La revolución energética experimentada en EU incrementó la cantidad de gas natural y su capacidad exportadora a precios bajos (3 dólares MMBTU en promedio); situación que aprovechó México para producir electricidad a costos accesibles, pero aumentando el riesgo operacional. El espíritu de la estrategia del gobierno mexicano se basó en la sustitución del combustóleo por gas natural como insumo para la producción de energía eléctrica, con el objetivo de aprovechar la disminución en los precios relativos del gas natural en Estados Unidos, derivados del aumento en la capacidad de producción y del desarrollo de la propia infraestructura.

Impacto en los precios del petróleo

Los precios del gas natural dependen de factores como el precio del petróleo, la disponibilidad de recursos y la demanda; y el precio spot de gas natural Henry Hub funge como referencia para los mercados de América del norte. Sin embargo, las nuevas técnicas de extracción de petróleo (fracking) aplicadas en las cuencas de Pensilvania y el sur de Texas (Waha) generaron exceso de oferta de gas natural, lo que se tradujo en reducciones considerables de su precio. Para México, aprovechar esta coyuntura (sobre oferta de gas natural de Waha) implica sustituir el consumo de combustóleo por gas natural para la generación de energía eléctrica y como insumo de industrias intensivas en este insumo, lo que además representa obtención de ahorros por concepto de diferencial de precios, no solo respecto al combustóleo, sino que también respecto a cualquier precio de gas natural del mundo.

Tarifas competitivas

El uso de gas natural ha permitido reducir las tarifas eléctricas en México, aunque la alta dependencia a las importaciones y el Cambio Climático generarán desafíos importantes en el futuro cercano. La reducción de las tarifas eléctricas también se beneficia de la entrada y competencia entre productores de energía eléctrica privados, ya que la estructura de costos generada por el gas natural es muy barata. No obstante, se han registrado episodios de volatilidad asociados al Cambio Climático que han disparado los precios del gas natural, provocando un regreso a consumir combustóleo que es claramente menos eficiente y contaminante.

En este contexto, se han hecho inversiones importantes para la interconexión de la infraestructura de transporte mexicana con la de Estados Unidos, profundizando la dependencia a las importaciones de la zona de Texas. Al ser los precios del gas natural de carácter regional, cada cuenca ofrece una ventaja diferente, sin embargo, los de la cuenca de Waha resultan ser los más baratos del mundo.

Por lo que la infraestructura conecta de forma directa a los gasoductos de Fermaca con el Bajío y Guadalajara. Además, la Comisión Federal de Electricidad, a través de subsidiarias, se encargará de colocar el gas natural cerca de San Isidro, Chihuahua, y será la proveedora del gas texano al resto del país (región centro, norte y occidente a través de los gasoductos Waha-Presidio y Waha-San Elizario), lo cual aumenta su importancia estratégica. En la actualidad, estos se han convertido en los más importantes debido a la conectividad con la cuenca proveedora de gas natural más barato del mundo.

Un riesgo

Las empresas comercializadoras de gas natural se han beneficiado de las importaciones de EU, aunque persiste una carente infraestructura de almacenamiento. Los márgenes para las compañías comercializadoras (1 a 2 USD MMBTU en promedio) no han impedido generar ventajas competitivas en industrias intensivas en gas natural como: la siderúrgica, eléctrica, vidriera o de fertilizantes que son detonadoras de inversiones y empleos formales. Aunque, la creciente dependencia a las importaciones de gas natural de la región de Texas representa un riesgo para la industria en caso de un choque de oferta. El diferencial de precios respecto de cuencas como Houston Shift Channel y Henry Hub es considerable (4 dólares MMBTU en promedio). (1)

Bajo estas condiciones, el precio spot del gas natural Henry Hub se ha ubicado en promedio en 3.12 dólares por MMBTU, sin quedar exento de episodios de volatilidad que han llevado al precio a cotizar en dos dígitos en periodos breves de tiempo. Lo anterior, implica una exposición de México a una alta dependencia del gas importado, sobre todo ante coyunturas nacionales, regionales o mundiales debido a que será fundamental para el funcionamiento de otras industrias nacionales. Ante estos escenarios, tanto el gobierno como las empresas comercializadoras de gas natural deberán realizar coberturas financieras de sus transacciones de mediano y largo plazo.

Infraestructura de almacenamiento

Se debe seguir avanzando en la creación de infraestructura de almacenamiento de gas natural, es un tema de seguridad nacional. La infraestructura de México se asocia a la producción del sureste mexicano, pero se requiere tener una redundancia de infraestructura para poder desarrollar un sector eléctrico confiable. Es importante destacar que el proceso de desregulación del gas natural en México inició antes de la Reforma Energética, teniendo como resultado que los usuarios pueden transaccionar (compra/venta) gas natural con cualquier comercializador ya sea público o privado; condición que era imposible imaginar antes de la Reforma Energética, puesto que los productores de energía eléctrica necesariamente tendrían que acudir con monopolios estatales y estaban supeditados a la posibilidad de “alertas críticas”. ( 2)

La Reforma Energética

Impulsó la rentabilidad de las comercializadora de gas natural. La redundancia de infraestructura y las nuevas condiciones de regulación han permitido maximizar el valor de las inversiones, es decir, la nueva condición de competencia entre comercializadores, posibilita la negociación con aquel comercializador de gas natural que mejor satisfaga las necesidades de calidad y precio de los usuarios.

Bajo este escenario, los principales clientes de la infraestructura de gas natural mexicana, además de la propia CFE son los privados del norte (Monterrey), del centro y occidente del país, ya que el gas de Waha es de alto poder calorífico y sobre todo muy barato, situación que estos lugares no habían experimentado con anterioridad. Sin embargo, aún es necesaria la instalación de infraestructura complementaria que permita incrementar la conectividad entre los sistemas “locales”, es decir, la conectividad en la última milla, ya que es donde las comercializadoras mexicanas tienen dificultad de acceso. (3 ) En este sentido, el rol que tiene que asumir la CFE es, inicialmente, reconocerse como la industria ancla, principal comprador y desarrollador de la infraestructura dentro del sector industrial.

¿Ley de la Industria Eléctrica viable?

La iniciativa de reforma a la Ley de la Industria Eléctrica parece no ser una buena idea ante la necesidad de tener una matriz de generación de electricidad más diversificada. La apertura del mercado, así como señales de incrementos en esta dinámica, indudablemente, se convierten en incentivos para nuevas y mayores inversiones tanto públicas, pero principalmente privadas. ( 4) Lo anterior implica que la negación de permisos y obstaculización del acceso abierto genera costos muy altos en términos sociales (por mantener el consumo de combustóleo para generación de electricidad). En cuanto a oportunidades y administración de riesgos, al ser México el principal consumidor de gas de Estados Unidos, existe una vulnerabilidad de corto plazo que debe ser gestionada, no obstante, la vasta producción en la cuenca de Waha requiere no solo de los actuales consumidores, sino de que el mercado en México se siga desarrollando. Es decir, existe un beneficio mutuo.

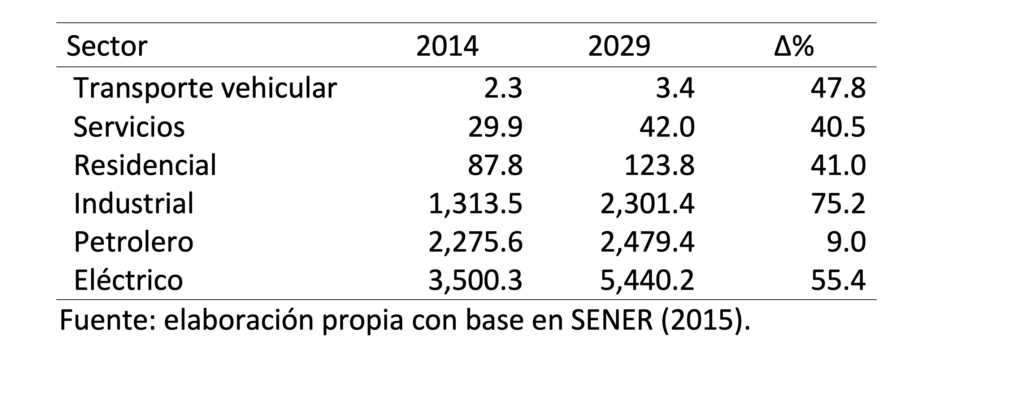

La demanda de gas natural seguirá creciendo en el futuro. De acuerdo a la Prospectiva de Gas Natural y Gas LP 2015-2029, la demanda de gas natural crecerá en todos los sectores; sin embargo, en el industrial y eléctrico se experimentará una dinámica significativa, véase figura 1. (5)

Consumo de gas natural en el país

Las zonas urbanas son las que más consumen gas natural en México. El consumo de gas natural se ubicó como el tercer combustible en cuanto a preferencia por los mexicanos, con una participación de 8%. Sin embargo, esta proporción difiere cuando se evalúa geográficamente, es decir, si la localización es urbana o rural. (6 ) En localidades urbanas el porcentaje de hogares que utiliza gas natural es 10.2% y en las rurales apenas es de 0.4 por ciento.

De acuerdo a Secretaria de Energía, (Sener) (2015), existen factores clave para el crecimiento de la demanda de gas natural: i) bajo precio en ciertas regiones, ii) mejores eficiencias en centrales de generación eléctrica y iii) menores emisiones contaminantes en comparación con otros tipos de combustibles fósiles. La Comisión Nacional de Hidrocarburos (CNH) y el Cenegas estiman que la demanda nacional de gas natural se incrementará en 44.1% en 2029, pasando de 7,209.3 en 2014 a 10,390.3 millones de pies cúbicos diarios (mmpcd). Lo anterior se explica por mayor uso de este combustible en los sectores eléctrico, petrolero e industrial, todo ello facilitado por la mayor infraestructura de gasoductos (SENER, 2015), aunque sigue siendo limitada.

*************************

NOTAS AL PIE

1.- En Japón el precio de 5 dólares por MMBTU ya se considera un precio barato, puesto que lo pagaban hasta 20 dólares; en Europa, el costo en promedio del gas natural proveniente de Rusia ronda los 5 o 6 dólares.

2.- Pemex o Cenagas informaban a los comercializadores privados que no sería posible la entrega de su pedido de gas.

3.-Aunque los diferentes comercializadores en México están cerca de los gasoductos, carecen del último tramo (150 metros o hasta 2 kilómetros). En cambio, en EUA la infraestructura de este tipo es abundante ya que el mercado de gas natural en ese país inició hace 30 años.

4.- Pemex ya ha cedido a las empresas privadas el 70% de los contratos de comercialización de gas natural y la CFE licitará 26 gasoductos.

5.- Entonces, es necesario considerar a las empresas privadas como aliadas. Aunque esto implique, inicialmente, competir de manera directa con el Estado porque podría traducirse en pérdidas de clientes para CFE.

6.-Lo anterior significa que la proporción de hogares que utilizan gas natural es creciente para altos deciles de ingreso (Brito, 2018).