Las ventas de Pemex alcanzaron a cubrir todos los costos operativos del negocio durante el último trimestre registrado

Ramsés Pech

Grupo Caraiva – León & Pech Architects

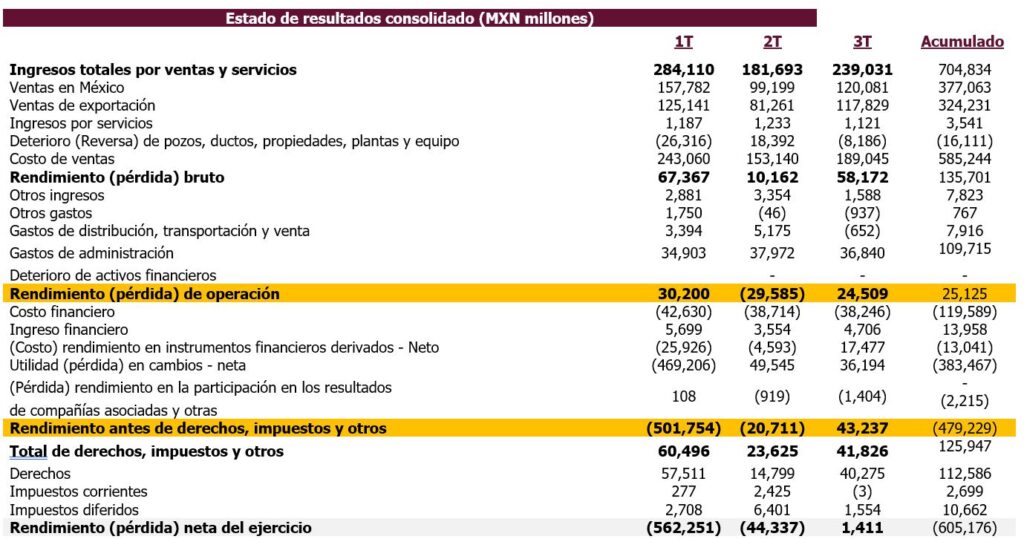

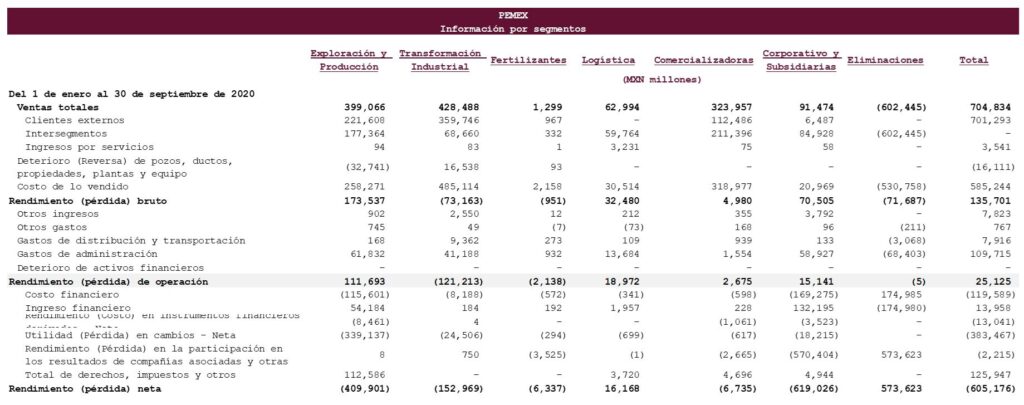

Petróleos Mexicanos (Pemex) ha demostrado que, dentro de la industria de hidrocarburos, es una empresa rentable hasta el rendimiento de operación; al tener valores positivos como en este último trimestre y en el acumulado en el balance a septiembre. Las ventas alcanzan a cubrir los costos operativos del negocio, pero el gran reto continúa siendo el manejo de los costos administrativos; que tienen una alta ponderación en los resultados de la empresa en niveles de utilidad neta, al estar casi siempre en negativa. Hoy se informó sobre el primer trimestre positivo en los últimos años.

El tercer trimestre fue positivo porque el rendimiento antes de derechos, impuestos y otros, estuvo por arriba y cubrió a estos últimos. La aportación incremental provino del rendimiento en instrumentos financieros derivados; y de la utilidad cambiara positiva, que no significa flujo de efectivo contable dentro de la empresa (provisión).

Es importante dejar en claro que Pemex está cumpliendo con el negocio en la parte operativa, principalmente en el negocio de exploración y producción. Con un acumulado positivo al mes de septiembre, de acuerdo con el balance de 111 mil millones de pesos; y siendo la transformación industrial en negativo por 121 mil millones de pesos.

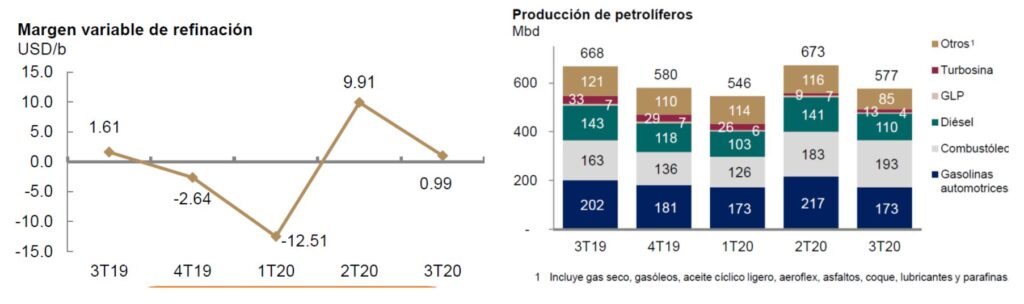

Su margen variable de refinación que pasó de 9.91 a 0.99 dólares por barril se explica con los menores precios en los productos refinados por una menor cantidad de productos de salida en el sistema de refinación; de 673 a 577 mil barriles diarios.

Se debe dejar en claro que la deuda de Pemex no aumentó ni se incrementará en el corto plazo. Debido a que la estrategia realizada fue acumular deuda que se vencía en el corto a mediano plazo a una mayor proporción en el periodo de vencimiento del 2033 en adelante; pasando de 23.7 mil millones de dólares a 30.2 mil millones de dólares, en un incremento del 28%.

De 2020 a 2024, el promedio anual de vencimiento de 9 mil millones cambió para estar por debajo de los 6 mil millones. Pero no se reduce la deuda, solo se manda la misma a tiempos más largos de vencimiento y dependerá de la tasa de interés que se coloque en los mercados financieros; o que la SHCP aporte para pagar la deuda como en 2019. Pero ante una contracción económica, para la recuperación será prioritario por parte de la administración cubrir los programas sociales.

Es decir, Pemex no dejará de tener pasivos de largo plazo que matarán y comerán el dinero después del rendimiento operativo. Solo será posible que la empresa sea rentable si una parte de la deuda es asumida por la nación, y haciendo que Pemex pague impuestos como las demás empresas en el mercado de hidrocarburos para poder tener un mayor flujo de efectivo y así hacer frente a las cargas financieras comprometidas.

Pero esto será imposible ante la carga y responsabilidad que tiene y/o tendrá la empresa actualmente y en el futuro, al incorporar una gran cantidad de dinero del balance primario al ingreso de la nación, para el gasto contemplado del presupuesto en cada año fiscal.

Un buen trimestre operativo requiere de una mejor estrategia financiera, no por parte de la empresa, sino de la administración y el poder legislativo para apoyar a la empresa productiva de la nación. Con el objetivo de que sea la garante de la base del mercado de hidrocarburos, permitiéndole realizar alianzas estratégicas con privados; para disminuir los riesgos operativos y financieros en el negocio de la extracción de hidrocarburos; y para reevaluar las refinerías en el negocio de la venta de combustibles en las terminales de almacenamiento.

►TE PUEDE INTERESAR►CAPÍTULOS DEL T-MEC QUE INFLUYEN EN ENERGÍA